Wird die Unicredit eine deutsche Bank? – Für die Bank Austria wäre das fatal

von Reinhard Göweil

Zentralsparkasse, Länderbank, Creditanstalt, ÖCI – all diese Banken gingen in den 1990er Jahren in der Bank Austria auf, die sich damit zur Nummer 1 am heimischen Finanzmarkt machte. Mittlerweile gehört die Bank Austria der italienischen Großbank Unicredit und ist am Weg, sich wieder zur regionalen Bank zu reduzieren.

Nun plant dem Vernehmen nach die Unicredit den nächsten Schlag. In einem Strategiepapier, das bis Dezember fertig gestellt werden soll, sei vorgesehen, alle Beteiligungen der Unicredit außerhalb Italiens in eine Banken-Holding in München einzubringen. Dort sitzt bereits die HVB (HypoVereinsbank), ebenfalls eine Tochter der Unicredit.

„Unicredit-Chef Mustier ist schmerzbefreit, wo in Europa die Bank ihre Zentrale hat.“

Unicredit-Chef Jean-Pierre Mustier (Bild unten) gilt als recht unerschrockener Banker. „Er ist Franzose, aber er ist schmerzbefreit, wo in Europa die Bank ihre Zentrale hat“, sagte ein Banker, der ihn persönlich kennt. Vor allem, wenn es darum geht, die Bank vor Problemen zu bewahren.

58 Milliarden Euro an italienischen Staatsanleihen liegen auf den Büchern der Unicredit.

Die von Lega-Politiker Matteo Salvini ausgelösten politischen Turbulenzen sowie die schwachen Konjunktur-Aussichten Italiens lassen erwarten, dass es auch bei Privat- und Firmenkrediten zu Ausfällen kommen wird. Eine italienische Bank ist also, um es salopp auszudrücken, nicht sehr sexy.

Nun hat Unicredit den Vorzug auch in Deutschland mit der HVB (HypoVereinsbank) über eine Vollbank zu verfügen. Die HVB sitzt in München. Ein Herauslösen aller Auslandsbeteiligungen aus der Mailänder Zentrale und Eingliederung in die HVB würde aus der Unicredit mit einem Schlag eine respektable deutsche Bank machen, mit einer Bilanzsumme von zirka 450 Milliarden Euro.

Der Schachzug

Investmentbanker rechnen mit diesem Schachzug von Mustier, angedeutet hat diesen erstmals das „Handelsblatt“. Denn für Unicredit würde dies enorme Vorteile bringen. Deutsche Institute refinanzieren sich generell billiger als italienische Banken. Die HVB sitzt außerdem auf 16,5 Milliarden Euro Kernkapital. Und die deutsche Aufsicht blickt mit Argusaugen darauf, dass davon nichts nach Italien transferiert wird. Ähnliches gilt für die Bank Austria. Auch in Wien hat die FMA – trotz Abzug der Osteuropa-Agenden nach Mailand – der Bank harsche Kapitalvorschriften vorgeschrieben. Die Mailänder können daher nicht einmal innerhalb des Bankkonzerns Kapital grenzüberschreitend transferieren.

Der größte Vorteil der Aufspaltung der Unicredit kommt aber wohl vom Kapitalmarkt. Als deutsche Bank könnte Unicredit einfacher an der Konsolidierung der deutschen Bankenlandschaft teilnehmen, sagen Investmentbanker. Schon zuletzt wurden die Italiener sowohl für die Commerzbank als auch für die Deutsche Bank als künftiger Partner genannt. „Das wäre für Investoren eine interessante Story“, sagte ein auf Finanzinstitute spezialisierter Berater. „Es wäre anzunehmen, dass dies von der deutschen Politik unterstützt wird. Das starke Deutschland und das Firmenkunden-Know-How der Unicredit, das lässt sich gut verkaufen.“

Für den bayerischen Ministerpräsidenten Markus Söder wäre die Ansiedlung einer europäischen Bank in München ein Prestige-Erfolg. Und der deutsche Finanzminister könnte eine Lösung präsentieren, um die schwachen Großbanken neu aufzustellen.

Deutschland als attraktive Börsenstory

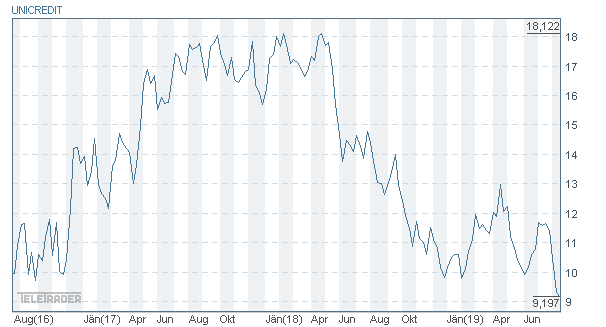

Für Investoren wäre es interessant, denn der Aktienkurs der in Mailand notierten Unicredit-Aktie ist nicht zufriedenstellend. Die politische Instabilität Italiens schlägt sich auch dort nieder. Nachdem Mustier in einem Kraftakt im Jahr 2017 eine 13-Milliarden-Euro-Kapitalerhöhung stemmte, kletterte der Kurs bis auf 18 Euro (Mai 2018). Seither geht es bergab, derzeit notiert das Papier um 9,35 Euro, Tendenz fallend.

Unicredit-Aktie

Großaktionäre wie der norwegische Staatsfonds, aber auch die vielen US-Fonds sehen dem mit Missvergnügen zu.

Eine Verlagerung der profitablen Teile der Bank würde diese Aussichten gehörig verbessern. Sie ist immerhin in 18 Ländern tätig, vor allem in Osteuropa, und weist 25 Millionen Kunden aus. In weiterer Folge würde dieser Teil der Unicredit wohl an der Frankfurter Börse notieren, und als Vehikel für Beteiligungen an deutschen Kommerz-Banken zur Verfügung stehen. Auf diesen nicht-italienischen Teil entfallen 16 Millionen Kunden, der zirka 60 Prozent der Erträge des Bankkonzerns erwirtschaftet. In Gewerkschaftskreisen ist auch zu hören, dass der vorgesehene Abbau von weiteren 10.000 der derzeit 95.000 Mitarbeiter die HVB kaum treffen wird.

Opfer Bank Austria bzw. Standort Wien

Ein Opfer dieser Überlegungen wäre wohl die Bank Austria. Sie hat zwar einiges zum osteuropäischen Teil der Bank beigetragen, ist aber nach dem Verlust der Osteuropa-Holding schon sehr auf Österreich zurückgeworfen.

Mit der Idee einer Münchner „Alles-außer-Italien“-Holding der Unicredit gibt es in Wien die Befürchtung, dass die Bank Austria noch einmal stärker tranchiert wird. Die Schoeller Bank, wesentlicher Teil der Vermögensverwaltung, könnte demnach aus der Bank Austria ausgegliedert und in eine „Wealth Management Unit“ reportieren, die wohl ebenfalls in München angesiedelt wäre. Dass die Bank Austria diese Gruppenfunktion der Unicredit an sich zieht, ist eher unwahrscheinlich.

Kritischer FMA-Bericht zur Schoellerbank

Eine aktuelle Prüfung der Finanzmarktaufsicht (FMA) im Jahr 2019 habe ergeben, dass in der Bank „erhebliche strukturelle Defizite“ bestehen, Geldwäsche wäre möglich gewesen. Es sei zwar nichts passiert, aber es hätte etwas passieren können, so ist zu hören. Quellen aus der Bank Austria bestätigen den FMA-Bericht. Er sei in die geplante Übergabe zum neuen Schoellerbank-Chef Dieter Hengl geplatzt, der Wechsel an der Spitze habe damit nichts zu tun.

Dieter Hengl

Unicredit in Mailand reagierte sensibel auf den FMA-Bericht, ist zu hören. In der Schoellerbank sind derzeit viele Mitarbeiter damit beschäftigt, Formulare und Dokumente nachzureichen. „Die strengen regulatorischen Vorschriften führen gerade in einem vertrauensvollen Geschäft wie der Vermögensverwaltung immer wieder zu Problemen. Da muss es gar nicht um Schwarzgeld oder Ärgeres gehen“, sagte der Betreuer einer anderen Privatbank zu den „finanznachrichten“.

Jedenfalls ist in Mailand der FMA-Bericht ein Grund mehr, „die Österreicher“ enger an die Kandare zu nehmen. Und – im Falle der „Deutschland-Holding“, die Vermögensverwaltung der Gruppe nicht in Wien anzusiedeln.

Unicredit mehr wert als Deutsche Bank und Commerzbank zusammen

Faktum ist, dass Gruppen-Funktionen der Unicredit derzeit aus Wien abgesiedelt werden. Bank Austria-Generaldirektor Robert Zadrazil ist von italienischen Unicredit-Bankern „fürsorglich belagert“.

Künftig könnte er nach München berichten. Aber vielleicht sitzt dann dort auch Jean-Pierre Mustier, der gerade die Commerzbank, die Deutsche Bank oder beide kauft. Denn die Unicredit ist – angesichts der deutschen Schwäche – mit 20 Milliarden Euro immer noch knapp mehr wert als Deutsche Bank und Commerzbank zusammen.

Im Zuge der Recherchen wurde den „finanznachrichten“ auch zugetragen, dass sich an einer „deutschen Unicredit“ die französische Großbank BNP Paribas beteiligen könnte. Sie ist nicht nur größte, sondern gilt auch als eine der besten Bank Europas derzeit. Sollte dies stattfinden, würde es in Europa zu einem vollständigen Machtwechsel in der Finanzindustrie kommen, in der Deutschland keine Rolle mehr spielt. Aber das ist eine andere Geschichte.

Und bis auf weiteres gilt die offizielle Reaktion der Unicredit: „Wir kommentieren Gerüchte und Spekulationen grundsätzlich nicht.“